「取引先からインボイス(適格請求書)を聞かれた」「副業が伸びそうで消費税が不安」——この段階で大事なのは、いきなり“登録する/しない”を決めることではなく、判断に必要な材料を順番に揃えることです。

結論として、迷いを減らす最短ルートは次の順番です。

- ① 消費税が“いつから関係するか”(免税/課税の判定:基準期間・特定期間)

- ② 取引先がインボイスを求める理由(仕入税額控除と経過措置)

- ③ 登録した場合の現実(請求書要件・事務負担・納税の可能性)

- ④ 登録判断の軸(取引構造・価格交渉余地・将来計画)

- ⑤ 事務負担を軽くする制度の“入口”(2割特例/簡易課税など)

この記事では「副業 消費税 いつから」「インボイス 登録 どうする」を、専門用語の暗記ではなくロジック(判断軸)で整理します(一般情報)。個別の最適判断は状況で変わるため、迷う場合は国税庁の案内や税務署、税理士等へ確認してください。

インボイスを聞かれた…「登録しないと仕事がなくなる?」

「取引先から『インボイス登録してますか?』って聞かれたけど、してないって答えたら切られる?」

「売上1,000万円いってないのに、消費税を払わなきゃいけないの?」

副業を続けていると、ある日突然降ってくる“インボイス問題”。ニュースやSNSでは刺激的な言葉が多くて、怖くなりやすいテーマです。

でも結論から言うと、インボイス登録は全員が必ずしなければならないものではありません。

一方で、登録しないことで、取引先から「インボイスがないなら消費税分(最大10%相当)の調整(値下げ)を相談したい」と言われる可能性はあります。これは“罰”ではなく、取引先側の消費税計算(控除)の都合で起きることがある、という話です(一般情報)。

この記事では、周りの噂ではなく、あなたの取引構造に合わせて判断できる状態を作ります。

副業の消費税は「いつ関係する?」まず全体像

副業で消費税が関係してくるのは、ざっくり2パターンです。

- パターンA:あなた自身が課税事業者になり、消費税の申告・納付が現実的に関係してくる

- パターンB:あなたは免税でも、取引先(主に法人)がインボイスの有無を気にして、請求書の条件交渉が起きる

ここで初心者が混乱しがちなのが、「売上がある=消費税を必ず払う」ではない点です。消費税には免税点制度があり、一定要件を満たすと納税義務が免除されます。

だからまずは、感情ではなく判定ルール(いつ課税側に寄るのか)を押さえるのが最優先です。

免税・課税の基本:最初に覚えるのは「1,000万円」と「2年前」

副業の消費税で最初に覚えるキーワードはこの2つです(一般情報)。

- 基準期間:原則として「2年前」の課税期間(個人なら2年前の1/1〜12/31)

- 免税点:基準期間の課税売上高が1,000万円以下なら、原則として免税事業者

この“2年前ルール”があるので、今年売上が伸びたとしても、すぐに課税になるとは限りません。

要注意:特定期間で「急に課税」になることがある

「今年伸びそう」な人ほど見落としがちなのが特定期間です。

基準期間が1,000万円以下でも、特定期間の課税売上高など一定条件を満たすと免税にならない(=課税になる)ケースがあります。

ここは“超入門”として、次の理解でOKです。

- 「2年前は小さいから免税のはず」と思っても、直近で急成長していると例外判定に入る可能性がある

- 売上が伸びそうなら、年1回ではなく半年単位でも売上を集計しておくと安全

取引先がインボイスを聞く理由:相手の「仕入税額控除」と経過措置

取引先がインボイスを気にするのは、多くの場合、あなたを疑っているからではありません。

相手(買い手)が消費税の計算をするとき、原則として仕入税額控除のためにインボイス(適格請求書)の保存が必要になるからです(一般情報)。

ただし、制度開始後すぐに全員が一気に困ると混乱するため、免税事業者などからの仕入れについては経過措置が設けられています。

- 2023年10月1日〜2026年9月30日:仕入税額相当額の80%控除

- 2026年10月1日〜2029年9月30日:仕入税額相当額の50%控除

この「80%→50%」の流れがあるので、取引先は今すぐだけでなく、将来を見据えて「登録してる?」と確認してくることがあります。

つまり、あなたの登録判断は、取引先の事情(控除)と、あなたの事情(事務負担・納税の可能性)のバランスで決めるのが現実的です。

インボイス登録をすると何が変わる?「請求書」だけでなく実務が増える

インボイス登録(適格請求書発行事業者の登録)は、表面的には「請求書に登録番号を載せられる」話に見えます。

でも副業にとっての本質は、登録によって消費税の申告・納付が関係してくる可能性が高まる点です(一般情報)。

注意:登録番号は“すぐ出ない”ことがある(タイムラグ)

読者がトラブルになりやすいのがここです。

「来月からインボイス必要」と言われて慌てて申請しても、登録通知(登録番号)が間に合わないケースがあります。目安として、

- e-Tax:約1か月

- 書面:約1.5か月

程度のタイムラグが出ることがあります(標準的な目安で、状況により前後します)。

なので、取引先から期限感を提示されたら、まずは「いつから必要か」を確認し、間に合わない可能性があるなら暫定対応(経過措置の説明・請求書の形式調整)を含めて相談するのが安全です(一般情報)。

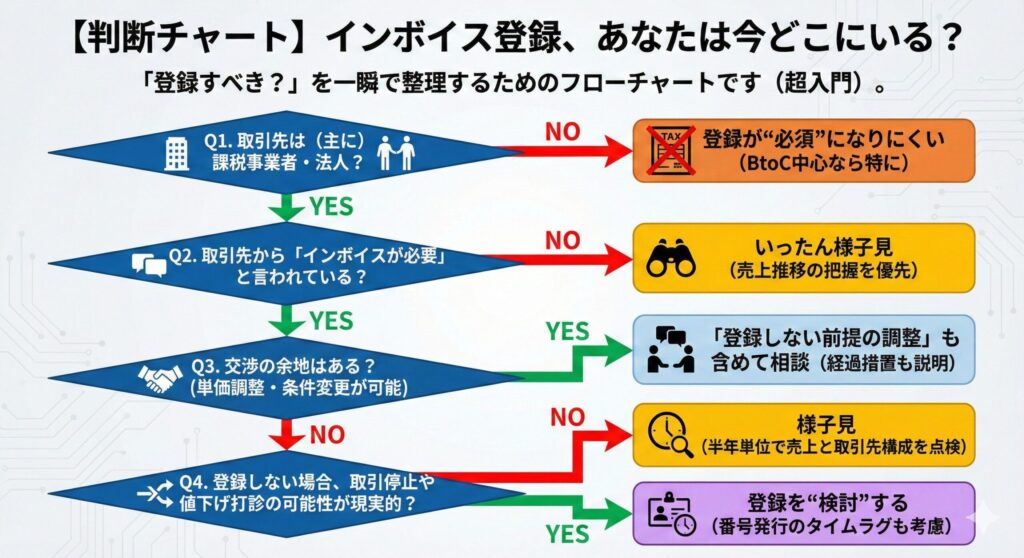

【判断チャート】インボイス登録、あなたは今どこにいる?

「登録すべき?」を一瞬で整理するためのフローチャートです(超入門)。

ポイントは、チャートのゴールが「登録しろ/するな」ではなく、次に集めるべき情報が分かることです。

登録しないとどうなる?最悪ケースより「起こりやすい現実」を知る

検索では「インボイス 登録しないとどうなる 副業」が多いので、ここも正面から整理します。

登録しない場合に起こり得ることは、大きく3つです(一般情報)。

- ① 何も起きない:取引先がBtoC中心/取引先がインボイス不要/経過措置期間で吸収できる

- ② 条件交渉が起きる:「インボイスがないなら消費税相当分を調整したい(値下げ相談)」など

- ③ 取引方針が変わる:取引先が“インボイス発行先に統一”する方針で、案件が減る可能性

ここで大事なのは、②や③が起きるかどうかはあなたの努力不足ではなく、取引先の事情と業界慣行の影響が大きいこと。だからこそ、感情で決めず、「主要取引先がどう考えているか」を確認するのが最短です。

登録後の負担を軽くする“入口”:2割特例と、簡易課税という選択肢

「登録したら消費税の計算が地獄なのでは?」という不安はもっともです。ここでは“制度の入口”として、負担を軽くしやすい代表例を紹介します(一般情報)。

2割特例:時限的な負担軽減(期限あり)

インボイス発行事業者となる小規模事業者向けに、いわゆる2割特例があります。適用できる期間には期限があるため、ずっと続く制度ではありません。

だから「2割特例が終わった後、どうする?」までの見通しを持っておくと安心です。

2割特例とは、「売上でもらった消費税の『2割(20%)』だけを税務署に納めればOK」という非常にシンプルな計算方法です。

簡易課税制度:恒久的な制度(売上規模など要件あり・事前届出)

2割特例が終わった後も、現実的な選択肢として出てくるのが簡易課税制度(みなし仕入率)です。一般に、基準期間の課税売上高が大きい場合は適用できないなど要件があり、適用には事前の届出が必要です(一般情報)。

ここで大事な注意点:

- 簡易課税が有利かどうかは、業種・経費構造・取引内容で変わります

- 制度を選ぶタイミングや届出の要否など、個別論点が多いです

なのでこの記事では「2割特例の次に、恒久的な選択肢として簡易課税がある」という入口までに留め、判断に迷う場合は税務署や税理士へ相談するのが安全です(一般情報)。

初心者がやりがちな失敗5選と回避策

失敗1:取引先に聞かれて、怖くなってその場で「登録します」と即答

回避策:まず「いつから必要か」「必須か(できればか)」を確認。登録通知の目安にタイムラグがある点も共有する。

失敗2:免税点(1,000万円)だけ見て安心し、特定期間の判定を忘れる

回避策:売上が伸びそうなら、年次だけでなく“半期”で集計しておく(急成長の例外判定があるため)。

失敗3:「登録番号さえあればOK」と思い、請求書・帳簿運用が追いつかない

回避策:登録の有無に関係なく、請求書テンプレを固定して、取引年月日・内容・金額・税区分などを毎回揃える。

失敗4:登録しない場合の“交渉”を放棄して、条件変更を一方的に受ける

回避策:経過措置(80%→50%)がある期間感を理解し、取引先と落とし所を相談する材料にする。

失敗5:2割特例だけを当てにして、終了後の選択肢を用意しない

回避策:2割特例は期限あり。次の選択肢として簡易課税など恒久制度の存在も把握しておく。

すぐできるチェックリスト:今日やる「確認ルート」

- ☐ 今年・去年の副業売上を集計し、半年単位でも伸び方を確認した(急成長なら要注意)

- ☐ 主要取引先に「インボイスは必須か」「いつから必要か」を確認した

- ☐ 申請から登録番号が届くまでタイムラグがある前提で、段取りを考えた

- ☐ 経過措置(80%→50%)の期間感を把握した

- ☐ 2割特例が“期限つき”であることを把握した

- ☐ 2割特例の“次”として簡易課税制度(要件・届出あり)の存在を把握した

- ☐ 相談先(税務署・税理士・商工会議所など)を1つ決めた

まとめ:インボイスは「登録の是非」より「取引構造の棚卸し」が先

副業の消費税・インボイスは、売上が伸びたり、取引先が法人中心になったタイミングで一気に現実になります。最短で迷いを減らすには、免税/課税の判定(基準期間・特定期間)を押さえ、取引先がインボイスを求める理由(控除と経過措置)を理解し、登録通知のタイムラグまで含めて段取りを組むことが重要です(一般情報)。

さらに、登録後の負担軽減として2割特例(期限あり)があり、長期の選択肢として簡易課税制度(要件・届出あり)もあります。

結論を急がず、「数字」「取引先の温度感」「自分の運用コスト」を揃えてから判断するのが、最も安全で後悔が少ない進め方です。

次にやること(3ステップ)

- ステップ1:売上を年次+半期で集計し、「伸び方」を把握する(急成長なら例外判定も意識)

- ステップ2:主要取引先に「いつから必要か」「必須か」を確認し、登録通知のタイムラグも踏まえて段取りを決める

- ステップ3:2割特例・簡易課税など制度の入口を確認し、判断が分かれる場合は税務署・税理士等へ相談して自分のケースに落とす