副業の入金が「請求額より少ない」「計算が合わない」と感じる原因の代表が、源泉徴収(げんせんちょうしゅう)です。これはクライアント(支払う側)が、あなたに支払う報酬から所得税(+復興特別所得税)を先に差し引いて国に納める仕組み。だから、入金が少なく見えます。

この記事では、ライター・デザイナー系の副業初心者向けに、

- 源泉徴収の仕組み(なぜ引かれる?)

- 明細・支払調書の見方

- 「10.21%」の意味と計算の超入門

- 消費税(請求書の書き方)との関係

- スプレッドシートでズレない管理術

を、一般情報として分かりやすくまとめます。※個別の申告判断や最適化の助言はできないため、不安な場合は国税庁の案内や税務署、税理士等に確認してください。

10万円のはずが89,790円…「消えた1万円」はどこへ?

「10万円で請求したはずなのに、振り込まれたのは89,790円……」

「手数料にしては高すぎる。計算ミス?それとも引かれすぎ?」

副業を始めた人が最初に出会う“お金のミステリー”が、この入金額のズレです。

でも、多くの場合は詐欺でもミスでもなく、源泉徴収という“税金の前払い”が原因です。

つまり、消えたお金は「損した」のではなく、(あなたの税金として)税務署へ先に納められている状態。確定申告で年税額を精算するときに、源泉徴収された分は差し引かれます(結果として還付になる可能性はありますが、必ず戻るとは限りません)。

副業の源泉徴収とは?報酬から引かれる理由

源泉徴収を一言でいうと、「報酬を支払う側が、あなたの税金を先に預かって納める仕組み」です。一定の報酬・料金について源泉徴収が必要になる場合があります。

会社員の給与が毎月天引きされるのと似ていますが、副業の場合は「給与」ではなく「報酬(料金)」として処理されるケースが多く、対象になると入金額が少なく見えるわけです。

ここで大事な考え方はこれです。

源泉徴収=税金が確定した、ではなく「前払い」

年末に1年分をまとめて精算するのが確定申告(または年末調整)で、源泉徴収された税額はその精算で扱われます。

どんな副業が対象?ライター・デザイナーが「引かれやすい」理由

源泉徴収の対象は「副業かどうか」ではなく、報酬の種類で決まります。代表例として原稿料などが挙げられます。

ライター・デザイナー系で初心者が遭遇しやすいのは、次のような場面です。

- ライター:記事作成・原稿料(媒体や契約形態で扱いが変わることがあります)

- デザイナー/イラスト:広告・デザイン等の報酬が、源泉徴収の対象として処理されることがある

ただし、同じ「デザイン」でも契約・支払いの形(誰が支払者か、何の名目か)で扱いが変わることがあります。迷ったら、まずは支払明細の内訳を見るのが確実です。

「10.21%」の正体:源泉徴収税額の超入門

明細でよく見る「10.21%」は、所得税(10%)に復興特別所得税が加わった割合として扱われるため、源泉徴収の計算で登場します(一般情報)。

原稿料や講演料等の源泉徴収では、次の計算が使われることがあります。

- 支払金額が100万円以下:支払金額 × 10.21%

- 支払金額が100万円超:(支払金額 − 100万円)× 20.42% + 102,100円

※ここでいう「支払金額」が何を指すか(消費税を含むか等)で、計算が合わないケースが出ます。次の章で解決します。

超重要:消費税と源泉徴収の関係(税抜で計算できるケースがある)

「請求は税込で出したのに、源泉徴収が多い気がする」——この疑問、かなり多いです。

源泉徴収の対象となる金額は、原則として消費税等込みですが、請求書等で「報酬」と「消費税等」が明確に区分されている場合は、報酬(税抜)部分のみを源泉徴収の対象にして差し支えない、という考え方が示されています。

つまり、あなたが請求書を発行する立場なら、消費税を区分して書くだけで、源泉徴収の計算が「税抜」を基準にされやすくなり、入金ズレの説明がシンプルになります(実際の運用は支払者側の処理にもよるため、断定は避けます)。

※請求書への記載ルール:ズレ防止に「源泉徴収税額」も書いておく

もう1つ、実務で効く小ワザがあります。

あなたが請求書を作る場合は、源泉徴収税額(目安)も併記しておくこと。

源泉徴収は支払者側の事務ですが、相手が「引き忘れ」や「計算ミス」をすると、入金額がズレたり、後で再計算が発生したりします。請求書に

- 報酬(税抜)

- 消費税

- 源泉徴収税額(報酬×10.21%など)

- 差引支払額(振込予定額)

まで書いておくと、入金時のトラブルが起きにくくなります(一般情報)。

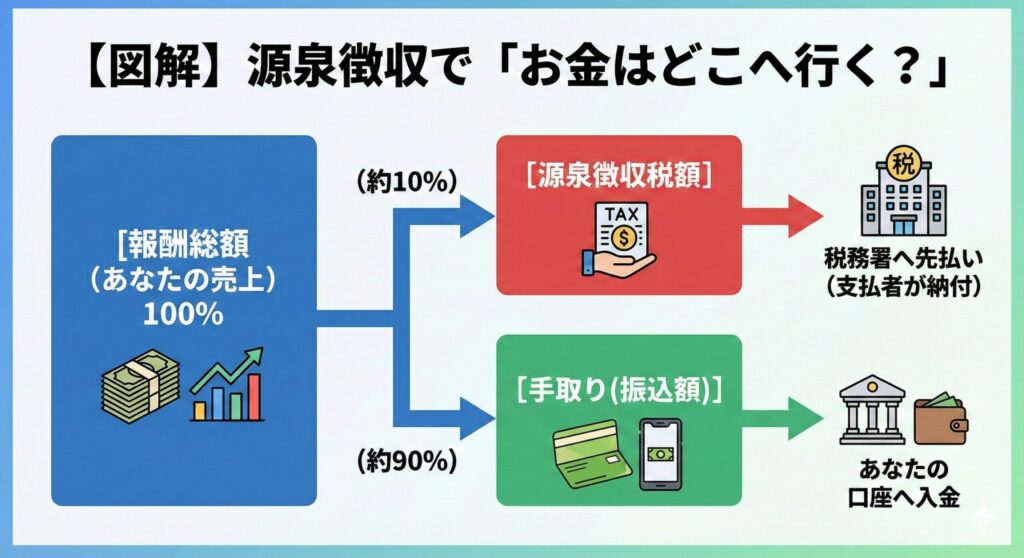

【図解】源泉徴収で「お金はどこへ行く?」

「消えたお金」は、だいたいこの“源泉税”に当たります。手数料がある場合は、さらにここから引かれて見えます。

明細の見方:入金が少ないときに見るべき3項目

入金ズレの原因を特定するには、明細(または支払画面)で次の3つを探します。

- ①報酬(総額):源泉徴収前の金額(=売上として扱う基本)

- ②源泉徴収税額:差し引かれて納められた税金

- ③振込額:実際の入金(手取り)

ここにプラットフォーム手数料が混ざると、さらに混乱します。クラウドソーシングだと、

- 手数料(システム利用料)

- 源泉徴収税額(withholding tax 等)

が同時に引かれることがあり、入金が「想像よりかなり少ない」と感じがちです。

明細がなく入金しか分からない場合は、支払者に「源泉徴収の有無」と「差し引き内訳」を確認するのが早いです。

支払調書とは?届かないのが普通?確定申告に添付は必要?

支払調書は、報酬を支払った側が「誰にいくら払ったか」をまとめる書類です。支払調書はあなたの確定申告に便利な“照合資料”になりますが、必ずあなたに送られてくるものとは限りません。

そして多くの人が気にするのが、「確定申告に支払調書を添付しないといけない?」という点。一般的な案内では、支払調書の添付が必須ではないと説明されています。

ただし、重要な前提があります。

- 支払調書は「参考資料」。なくても申告自体は進められる

- 税務署から個別に資料提示を求められたら、そのときは対応する

だから最強の結論はこれです。

支払調書待ちをやめて、自分の帳簿(請求書・明細・入金履歴)を主軸にする。支払調書は来たら照合に使う、でOKです。

スプレッドシート管理のコツ:列を1本増やすだけでズレなくなる

源泉徴収で帳簿が崩れる人は、ほぼ例外なく「入金額=売上」で記録しています。これをやめれば解決します。

おすすめの最小構成(これだけで回ります)

- 日付(入金日)

- 取引先(媒体/クライアント)

- 案件名(内容)

- 報酬(税抜)

- 消費税(あれば)

- 報酬(税込合計)

- 源泉徴収税額

- 手数料(あれば)

- 振込額(実入金)

- 証拠(明細PDF/URL/スクショ保存先)

ポイントは、「報酬(税込合計)」と「源泉徴収税額」を別列にすること。これで「請求と入金が合わない」問題が、帳簿上は当たり前の現象として処理できるようになります。

そして、あなたが請求書を出す側なら、先ほどの通り請求書に源泉徴収税額(目安)を記載しておくと、相手の引き忘れや計算ズレが減ります(一般情報)。

【具体例】請求書の書き方で手取りが変わって見えるケース

例:ライター副業で、報酬(税抜)100,000円の仕事をしたとします。

パターンA:請求書に「税込合計」しか書かない(区分が曖昧)

源泉徴収の対象が「税込金額」扱いになると、源泉徴収額が大きく見えやすいです(原則は税込が対象)。

- 報酬(税抜)100,000円

- 消費税 10,000円

- 税込合計 110,000円

- 源泉徴収税額(110,000×10.21%)=11,231円(概算)

- 振込額(110,000−11,231)=98,769円(概算)

パターンB:請求書で「税抜+消費税」を明確に区分して書く

請求書等で「報酬」と「消費税等」が明確に区分されている場合、源泉徴収の対象を「税抜」にして差し支えない取扱いが示されています。

- 報酬(税抜)100,000円

- 消費税 10,000円

- 源泉徴収税額(100,000×10.21%)=10,210円(概算)

- 振込額(110,000−10,210)=99,790円(概算)

※実際の運用は支払者側の処理にもよるため、必ずこの通りになるとは限りません。ですが、少なくとも「計算が合わない」悩みは、区分記載でかなり減ります。

よくある失敗5選と回避策

失敗1:入金額(手取り)を売上として記録してしまう

回避策:売上は「報酬(総額)」で記録し、源泉徴収税額は別列にする。これだけで年末にズレなくなります。

失敗2:源泉徴収と手数料をごちゃ混ぜにする

回避策:源泉徴収=税金の前払い、手数料=サービス利用料。明細の項目名どおりに分けて記録。

失敗3:請求書の書き方が曖昧で、源泉徴収の計算が合わない

回避策:請求書で「報酬(税抜)」と「消費税」を区分。必要なら源泉徴収税額(目安)も併記。

失敗4:支払調書が届かずパニックになる

回避策:支払調書は必ず届くものではない。自分の帳簿・明細・入金履歴で申告の整理は可能(一般情報)。

失敗5:「源泉徴収された=税金は終わり」と思い込む

回避策:源泉徴収は前払い。年税額は確定申告で精算される(還付になる可能性はあるが、必ずではない)。

すぐできるチェックリスト(入金が合わない人向け)

- 明細に「源泉所得税/源泉徴収税額」の項目があるか確認した

- 手数料と源泉徴収が別で表示されているか確認した

- 帳簿に「報酬(税抜/税込)」「源泉徴収税額」「振込額」の列を作った

- 請求書で「報酬」と「消費税」を区分して書くルールにした

- 請求書に源泉徴収税額(目安)を併記する運用を検討した

- 支払調書は照合用と割り切り、帳簿主導にした

まとめ:源泉徴収は「消えたお金」ではなく、税金の前払い

副業の源泉徴収は、報酬から税金が差し引かれるため入金が少なく見える仕組みです。大切なのは、入金額だけで管理しないこと。

- 報酬(総額:税抜/税込を整理)

- 源泉徴収税額

- 振込額

を分けて記録し、明細を保存しておけば、確定申告の時期に慌てません。

さらに、請求書で消費税を区分し、必要なら源泉徴収税額(目安)も併記すると、入金ズレやトラブルを減らせます。

次にやること(3ステップ)

- ステップ1:直近の明細を開き、「報酬(総額)・源泉徴収税額・手数料・振込額」をメモする

- ステップ2:スプレッドシートに「源泉徴収税額」「報酬(税抜/消費税/税込)」の列を追加し、過去3件だけ入力してズレを解消する

- ステップ3:今後の請求書は「税抜+消費税」を区分し、源泉徴収税額(目安)も併記する運用に切り替える