結論:副業20万円以下でも「住民税申告」が必要になる人は多い(ただし例外あり)

「副業の所得が20万円以下なら確定申告しなくていい」と聞いたのに、市役所の手続きが出てきて混乱する人は多いです。結論から言うと、20万円ルールは“所得税(国税)”の話で、住民税(地方税)にはそのまま当てはまりません。

そのため、所得税の確定申告をしない場合は、自治体があなたの副業所得を把握できない限り、住民税申告(市区町村への申告)が必要になるケースが一般的です。

ただし、副業が「給与(アルバイト)」だけで、勤務先から自治体へ給与支払報告書が提出されているなど、自治体側で所得を把握できる場合は、住民税申告が不要になることもあります。

この記事では「確定申告不要と言われた人」が迷わないように、申告が必要か/何を出すか/出さないとどうなるか/郵送で済ませるコツまで、手順書としてまとめます。

なぜ「確定申告不要=何もしなくてOK」と誤解が起きるのか

混乱の原因は、税金が2系統あるからです。

- 所得税:国に納める税。条件を満たす給与所得者は「20万円以下なら確定申告不要」になり得る

- 住民税:住んでいる自治体に納める税。前年の所得をもとに自治体が計算する

「確定申告不要」という言葉は強いので、つい「今年は手続きゼロ」と思いがちです。ですが実際は、住民税の計算に必要な情報を自治体が持っていない場合、あなたが住民税申告で伝える必要が出ます。

さらに、住民税の所得情報は、住民税そのものだけでなく、国民健康保険料・介護保険料・保育料・各種証明(課税/非課税証明)などに影響することがあるため、「税額が少ないから放置でいい」とは限りません。

前提:20万円ルールは「所得税の確定申告が不要になる場合がある」という話

いわゆる20万円ルールは、一定の条件を満たす給与所得者について、給与以外の所得が一定額以下の場合に、所得税の確定申告が不要となることがあるという整理です。

ここで間違えやすいポイントを2つだけ押さえてください。

- 「20万円」は売上ではなく“所得(利益)”:売上−必要経費(ざっくりでOK)で考える

- “不要”でも“禁止”ではない:還付を受けたい、控除を反映したい等で確定申告する人もいる

そして重要なのが、所得税の確定申告をしない=住民税の情報が自動で伝わるとは限らないという点です。ここが落とし穴です。

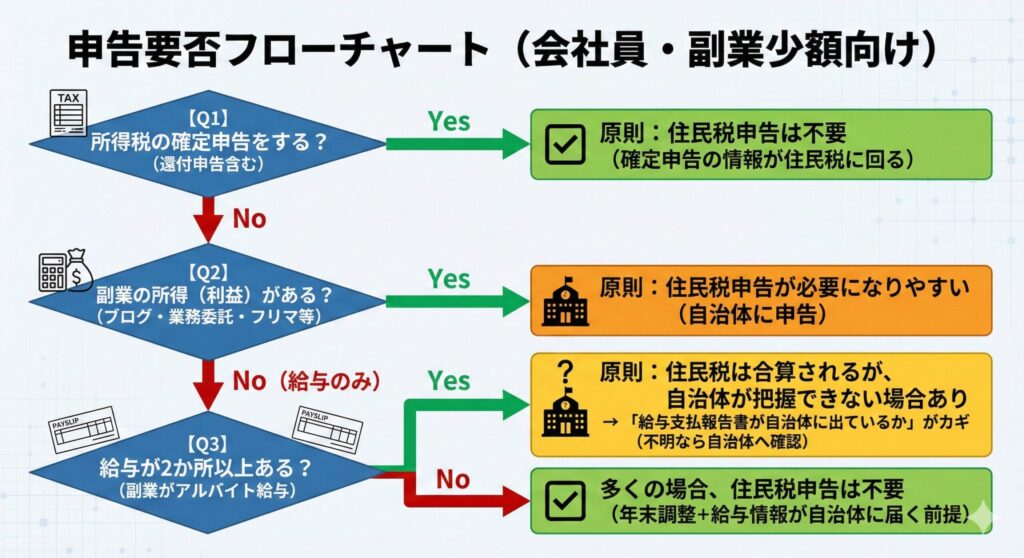

【フローチャート】副業20万円以下の人は住民税申告が必要?(最短で結論)

自治体で細部は異なりますが、まずはこの分岐で判断すると迷いが減ります。

申告要否フローチャート(会社員・副業少額向け)

ポイントは、「確定申告をしない年」ほど住民税申告の必要性が出やすいこと。迷ったら自治体(市役所の税務課)に確認が最短です。

パターン別:あなたは住民税申告が必要?(“よくある悩み”に直結)

パターンA:副業がブログ・アフィリエイト・業務委託・フリマなど(給与ではない)

このタイプは自治体が自動で把握しにくいので、所得税の確定申告をしないなら住民税申告が必要になるケースが一般的です。

月1〜2万円の利益でも同じです。所得税は20万円以下で申告不要になり得ても、住民税は「情報がないと計算できない」ため、住民税申告で伝える必要が出ます。

やることはシンプルで、年間の利益(所得)を計算して、住民税申告書に記入して提出です。

パターンB:副業がアルバイト(給与)だけ

副業も給与なら、勤務先が自治体へ給与支払報告書を提出していれば、自治体側で住民税を計算できることが多く、住民税申告が不要になることがあります。

ただし、次に当てはまると住民税申告が必要になることがあります。

- 副業先が給与支払報告書を出していない/提出状況が不明

- 給与以外の副収入(雑所得など)も混ざっている

- 住民税で反映したい控除がある(自治体の案内に従う)

「給与だけだから絶対不要」とは言い切れないので、副業先の給与が自治体に届いているかが不安なら確認しましょう。

パターンC:控除を使いたい(医療費控除・ふるさと納税等)

ここが一番の“目的と手段のズレ”ポイントです。

- 払いすぎた所得税を取り戻したい(還付) → 基本は所得税の確定申告(還付申告)が必要です。住民税申告だけでは、所得税の還付は発生しません。

- 住民税だけでも控除を反映したい → 自治体の住民税申告で対応できる場合があります(ただし自治体運用による)

「医療費控除を出したい=住民税申告でOK」と思い込むと、所得税の還付を取り逃すことがあります。目的が“還付”なら、まずは所得税の確定申告を検討してください。

住民税申告をしないとどうなる?(税金だけじゃない現実的な影響)

「少額だからバレないでしょ」と放置すると、後から困るのは税額だけではありません。

1)住民税が正しく計算されず、後で追加負担・確認が入ることがある

自治体が所得を把握できないと、住民税の計算がズレます。結果として、後から申告を求められたり、確認が入ったり、課税がやり直しになる可能性があります。放置のメリットはほぼありません。

2)国保・介護保険・保育料などに影響することがある

住民税の所得情報は、国民健康保険料や介護保険料、保育料、各種負担上限の判定など、生活に直結する制度に使われることがあります。申告がないと、手続きが止まったり、想定外の算定になったりすることがあります。

3)課税(非課税)証明が出せない/必要な情報が揃わないことがある

住宅関係・奨学金・保育園・各種給付などで「課税証明」が必要になったとき、申告がないと証明が出せない(または取りに行ったら申告が必要と言われる)ケースがあります。

4)ふるさと納税ワンストップ特例の“落とし穴”

ワンストップ特例は「確定申告や住民税申告が不要な人向けの仕組み」です。

住民税申告をすると、ワンストップ特例が無効(不適用)になる扱いと案内している自治体があります。

ただし、ここで重要なのは次の安全策です。

- 住民税申告をするなら、申告書に“寄附金控除(ふるさと納税)”も必ず記載する

- 確定申告でも同様に、寄附金控除を含めて申告しないと控除漏れになり得る

つまり、「住民税申告だけ出す」人ほど、ふるさと納税の記載漏れに注意してください。

住民税申告で「何を出す?」必要書類と準備のしかた

住民税申告は、一般に市区町村へ市民税・県民税(都民税)申告書を提出します。名称や様式は自治体で多少違いますが、考え方は同じです。

準備するもの(目安)

- 住民税申告書(自治体サイトから印刷、窓口で入手、郵送される等)

- 本人確認書類(マイナンバー確認+身分確認が必要なことが多い)

- 副業の収入と経費が分かるもの(売上台帳、振込履歴、プラットフォーム明細、領収書など)

- 控除の証明書(必要な人だけ:保険料控除証明、寄附金受領証明など)

副業が少額の人ほど「証拠がない」問題に注意

住民税申告でも、所得の根拠を求められることがあります。月1回でいいので、

- 入金明細(振込履歴・管理画面のCSV/PDF)

- 経費の証憑(領収書・請求書・決済明細)

を月別に保存しておくと、申告が一気に楽になります。

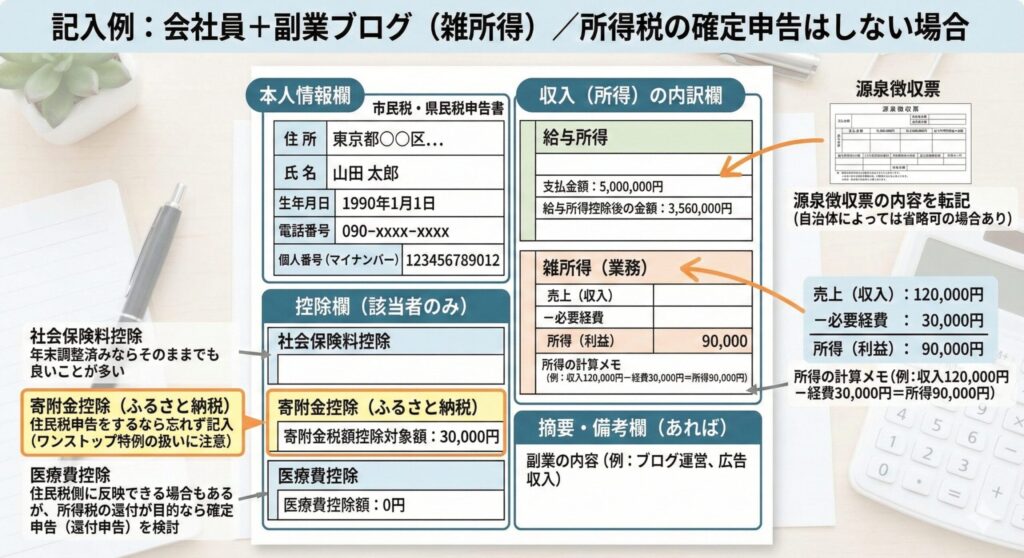

【ここだけ埋めればOK】住民税申告書の書き方見本(超ざっくり記入例)

自治体によって申告書のレイアウトは異なりますが、「どこに何を書くか」の型は共通しています。以下はイメージ用の“見本”です(あなたの自治体の用紙に合わせて読み替えてください)。

記入例:会社員+副業ブログ(雑所得)/所得税の確定申告はしない

- 本人情報欄:住所、氏名、生年月日、電話番号、個人番号(マイナンバー)

- 収入(所得)の内訳欄:

- 給与所得:源泉徴収票の内容を転記(自治体によっては省略可の場合あり)

- 雑所得(業務):売上(収入)−必要経費=所得(利益)を記入

- 控除欄(該当者のみ):

- 社会保険料控除:年末調整済みならそのままでも良いことが多い

- 寄附金控除(ふるさと納税):住民税申告をするなら忘れず記入(ワンストップ特例の扱いに注意)

- 医療費控除:住民税側に反映できる場合もあるが、所得税の還付が目的なら確定申告(還付申告)を検討

- 摘要・備考欄(あれば):

- 副業の内容(例:ブログ運営、広告収入)

- 所得の計算メモ(例:収入120,000円−経費30,000円=所得90,000円)

“雑所得(業務)”の計算メモ(そのまま使える)

- 年間の副業売上(振込ベースでOK):○○円

- 必要経費(領収書のあるもの):○○円

- 副業所得(利益):売上−経費=○○円

この3行が説明できれば、少額副業の住民税申告はかなりスムーズになります。

提出方法:できれば郵送で終わらせる(自治体の案内を確認)

「平日に役所へ行けない」が最大の壁ですよね。自治体によりますが、郵送提出を受け付けているところは多いです。オンライン対応の自治体もあります。

郵送で出す場合の“だいたいの型”は次の通りです(あなたの自治体の指示が最優先)。

- 申告書(記入・押印が必要な自治体もある)

- 本人確認書類のコピー(マイナンバー確認+身分確認)

- 所得の根拠資料のコピー(必要な場合:明細、源泉徴収票など)

- 控除証明のコピー(寄附金受領証明など、必要な場合)

- 返信用封筒(必要な自治体のみ。控え返送が欲しい場合など)

「郵送OKか」「何のコピーが必要か」は自治体差が大きいので、自治体サイトの“住民税申告”ページを見てから封入するのが手戻り防止になります。

失敗しやすいポイント5つと回避策

失敗1:「売上20万円以下」だから対象外だと思う

20万円は売上ではなく所得(利益)で見るのが基本です。

回避策:売上と経費を分けて、年間の利益を出してから判断。

失敗2:「確定申告不要=住民税も不要」と思い込む

所得税と住民税は別です。確定申告をしない年ほど、住民税申告が必要になりやすい。

回避策:確定申告しない年は、自治体の住民税申告ページを必ず確認。

失敗3:副業が給与か給与以外か整理できていない

給与(アルバイト)なら自治体に情報が届く可能性がありますが、給与以外は届きにくいです。

回避策:副業収入を「給与」「給与以外」に分類してからフローチャートに当てはめる。

失敗4:ふるさと納税の記載漏れ(ワンストップ特例のつもりが…)

住民税申告をするとワンストップ特例が無効扱いになる可能性があります。

回避策:住民税申告をするなら、寄附金控除を必ず記入(受領証明を添付/提示)。

失敗5:医療費控除で“所得税の還付”を狙うのに住民税申告だけで終える

住民税申告だけでは所得税の還付は起きません。

回避策:目的が還付なら、所得税の確定申告(還付申告)を検討。

まとめ:チェックリストと次にやること

副業20万円以下で「確定申告不要」と言われても、それは主に所得税(国税)の話です。所得税の確定申告をしない場合、自治体が副業所得を把握できないなら、住民税申告が必要になるケースが一般的です。

一方で、副業が給与だけで自治体に給与支払報告書が届いている等、住民税申告が不要になる場合もあります。結局のところ、最短で確実なのは自治体の案内を確認することです。

すぐできるチェックリスト

- 副業は「給与」か「給与以外(雑所得など)」か整理できている

- 所得税の確定申告をする/しないを決めた(還付申告含む)

- 副業の年間所得(利益)を計算できる(売上−経費)

- 入金明細(振込履歴・管理画面明細)と経費の証憑を月別に保管している

- ふるさと納税ワンストップ特例を使っているか把握している(住民税申告するなら寄附金控除を記入)

- 自治体の「住民税申告」ページで、提出方法(窓口/郵送/オンライン)と必要書類を確認した

次にやること(3ステップ)

- ステップ1:副業の所得(利益)を計算し、根拠資料(明細・証憑)を揃える

- ステップ2:自治体サイトで「住民税申告が必要な人/不要な人」「提出方法(郵送可否)」を確認する

- ステップ3:不安なら、市役所(税務課)に「所得税の確定申告はしないが副業所得がある。住民税申告が必要か?」と確認してから提出する