結論:この記事で分かること

副業の「開業届(個人事業の開業・廃業等届出書)」は、出しただけで税金が下がる“魔法の書類”ではありません。判断のコツは、①青色申告(要件あり)を狙うか、②副業を継続して事業として育てる見込みがあるか、③屋号や事業者としての証明が必要かの3点です。

開業届は一般に「事業を始めたら早めに提出(目安:1か月以内)」と案内されることが多い一方で、書式の注意書きでは「その年分の確定申告期限まで」とされる資料もあります。迷うなら“早めに(1か月以内目安)”で動くのが安全です。

また、青色申告を希望する場合は、別途「青色申告承認申請書」の期限(原則3月15日/開業が1/16以後なら開業日から2か月など)が重要です。

この記事では、会社員が損しないために、メリット・デメリット、提出タイミング、青色申告との関係、屋号の決め方、そして「開業届で会社にバレる?」の誤解まで、一般情報として分かりやすく整理します。※最終判断は税務署・自治体・ハローワーク・健康保険組合などの公式案内も確認してください。

開業届って「出さないと損?出すとヤバい?」問題

「副業を始めたら、すぐ開業届を出さないといけないの?」

「出すと会社にバレたり、税金が高くなったりするんじゃないか……」

副業をスタートさせた会社員が最初にぶつかる壁、それが「開業届、出す・出さない問題」です。ネット上には「出せば節税!」「出さないと損!」のような極端な情報もありますが、開業届そのものに“自動で税金を下げる効果”はありません。

重要なのは、青色申告を使うつもりがあるか、そして見落としがちな失業手当(雇用保険)や扶養などの生活面リスクも含めて、バランスを取ること。この記事を読み終えるころには、あなたが「今すぐ出すべきか、待つべきか」を即断できる状態になります。

開業届とは?まずは「何のための書類か」を整理

開業届の正式名称は「個人事業の開業・廃業等届出書」です。新たに事業を開始したとき等に、所轄の税務署へ提出して「事業を始めました」と届け出る書類、と理解するとOKです。

ここで初心者が誤解しやすいポイントを、先に潰しておきます。

- 開業届を出した=青色申告になるではありません(青色申告は別の申請が必要)

- 開業届を出した=事業所得になるとも限りません(所得区分は実態で判断される前提)

- 開業届を出した事実が税務署から会社に通知されることはありません(住民税の通知とは別ルート)

つまり、開業届は「税務上の登録札」のようなもの。税金の計算そのものは、基本的に所得(売上−経費)に基づきます。

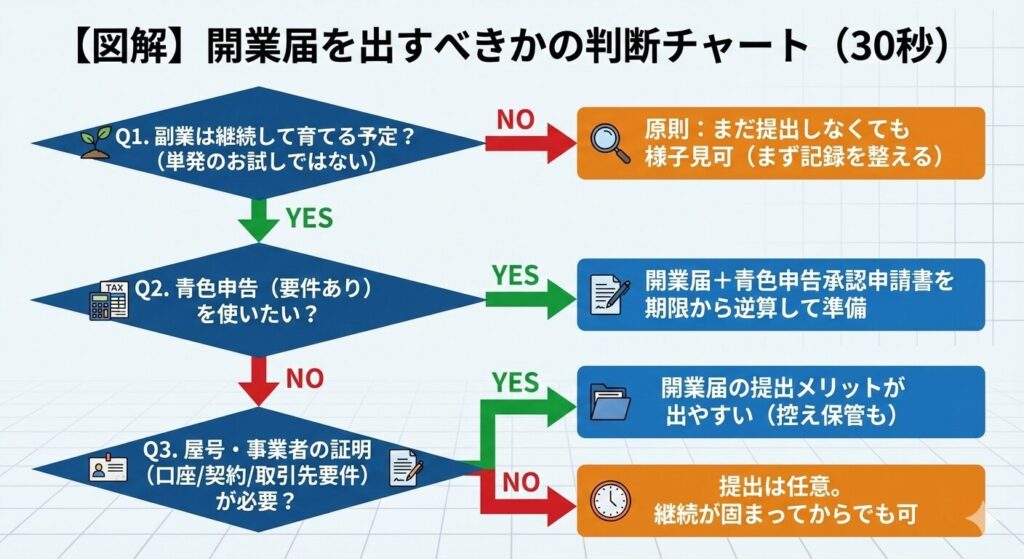

【図解】開業届を出すべきかの判断チャート(30秒)

迷う時間を減らすために、先に結論へ最短ルートを置きます。あなたの状況に当てはめてください。

さらに、次の条件に当てはまる人は「出す前に一旦ストップ」がおすすめです。

- 近い将来、本業を退職する可能性がある(失業手当への影響を要確認)

- 配偶者などの健康保険の扶養に入っている(扶養認定ルールを要確認)

開業届を出すメリット

副業会社員にとってのメリットは、「税金が下がる」よりも、制度を使える状態にする/手続きをスムーズにする点にあります。

メリット1:青色申告(特典)を狙う入口になる

青色申告をしたい場合、別途「青色申告承認申請書」の提出が必要です。期限は原則その年の3月15日まで、または1/16以後に新規開業した場合は開業日から2か月以内など、タイミングで変わります。

青色申告は帳簿付け等の要件がある分、条件を満たせば控除などの特典が用意されています。「副業でもきちんと管理していく」方針なら、開業届とセットで検討する価値があります。

※特典は自動付与ではなく、要件を満たす必要があります。

メリット2:「事業者としての証明」が必要な場面で使えることがある

開業届の控えがあると、相手方の運用によっては、事業用口座、クレジットカード、賃貸、取引開始などで「事業をしていることの書類」として求められるケースがあります。副業が育つほど、こうした場面は増えがちです。

メリット3:副業のお金を分けて管理する“スイッチ”が入る

地味ですが実務で効きます。開業届を出すと「事業として記録しよう」という意識が強まり、売上・経費・領収書の管理が整いやすくなります。年末に慌てる確率が下がるのが最大のメリット、という人も多いです。

開業届を出すデメリット(注意点)

「出せば得」ではありません。会社員の副業で重要な注意点を、生活リスクも含めて整理します。

デメリット1:会社の就業規則リスクは開業届では解決しない

開業届を出しても出さなくても、会社の副業ルール(届出義務、禁止業種、競業避止など)に抵触するとトラブルになり得ます。税務より先に、就業規則の確認が安全です。

※繰り返しですが、開業届を出した情報が税務署から会社に通知される仕組みではありません。

デメリット2:「開業届を出したから事業所得で通る」とは限らない

所得区分(事業所得か雑所得か等)は、継続性・規模・実態などで判断される前提があります。節税目的で形だけ整えるのは、あとから説明が苦しくなる可能性があるのでおすすめしません。

デメリット3:失業手当(雇用保険)に影響する可能性がある

見落としがちな重要論点です。将来的に本業を退職したとき、開業届を出して事業をしている状態だと、ハローワークで「失業状態ではない(自営業として就業している)」と判断され、失業手当(基本手当)の受給に影響が出る可能性があります。

「近いうちに退職するかも」「転職までのつなぎを考えている」人は、開業届の提出タイミングを含めて、事前にハローワーク等の規定を必ず確認してください。

デメリット4:扶養(健康保険の被扶養者)に影響する可能性がある

配偶者の社会保険の扶養に入っている場合、開業によって扶養から外れるかどうかは、収入見込みや判定ルール(協会けんぽ/健康保険組合など)で扱いが異なります。中には「自営業の扱い」「収入の見方」が独自基準の組合もあります。

開業届を出す前に、加入している健康保険の扶養認定基準を確認してください。ここは税務署ではなく、健康保険側のルールが主役です。

いつ出す?提出タイミングの考え方(損しない順番)

開業届の「いつ」は、次の順番で決めると失敗しにくいです。

基本:目安は「事業開始から1か月以内」だが、迷うなら“早め”

一般的な案内では「事業を開始したら1か月以内」とされることが多い一方、届出書の説明資料では「その年分の確定申告期限まで」の表現も見られます。初心者は解釈で悩むより、継続前提で始めたら早め(1か月目安)で進めるのが無難です。

実務のコツ:「事業開始日」は“現実の活動”に合わせて決める

副業は準備期間(勉強・機材購入・ポートフォリオ作成)が長くなりがちで、「開始日」が曖昧です。迷う場合は、次のどれかに寄せると整合が取りやすいです。

- 初めて有償で受注し、継続してやる意思が固まった日

- 継続的な販売を開始した日(ネット販売の開始日など)

- 事業用として支出・契約(ソフト、サブスク等)が本格化した日

※あまりに早すぎる日付にすると、帳簿や証拠の整合が取りにくくなることがあります。「実態に合わせる」が基本です。

青色申告を狙う人は「青色の期限」から逆算が最優先

副業でありがちな失敗が、「開業届はあとでいい」と思っていたら、青色申告の申請期限に間に合わず、その年は青色を使えないケースです。青色を狙うなら、まず期限を確認し、逆算で動きましょう。

提出方法:窓口・郵送・e-Tax(オンライン)

開業届の提出方法は主に3つです。あなたの生活スタイルに合わせて選べます。

| 方法 | 向いている人 | 注意点 |

|---|---|---|

| 窓口提出 | 不明点をその場で聞きたい/控えを確実に残したい | 平日昼に時間が必要 |

| 郵送 | 税務署に行く時間がない | 控え返送の手配などが必要 |

| e-Tax | 全部オンラインで完結したい | 事前準備(マイナンバー等)・控えの扱いを確認 |

青色申告をする人は「青色申告承認申請書」もセットで検討

開業届だけでは青色になりません。青色を狙う場合は、開業届と一緒に「青色申告承認申請書」も提出する流れを、最初から予定に入れておくとスムーズです。

屋号は付けるべき?“ちょうどいい”考え方

屋号は「事業の名前」です。開業届には屋号欄がありますが、空欄でも提出できます。副業会社員は、次の方針が現実的です。

- 請求書・名刺・サイトで名称を統一したい → 屋号ありが便利

- まずは小さく試したい/内容が変わりそう → 屋号なしでOK

屋号はブランディングにもなるので、焦って決めず、活動が固まってからでも十分です。

【そのままでもOK】職業欄の書き方例&屋号アイデア出しシート

「職業欄って何を書けばいい?」「屋号が思いつかない…」を解消するために、記事内テンプレを置きます(コピペOK)。

職業欄の書き方例(迷ったら“分かりやすさ”優先)

- Webライター(記事作成)

- 動画編集

- Web制作(デザイン・コーディング)

- イラスト制作

- ネット販売(ハンドメイド・物販)

- コンサルティング(○○分野)

ポイントは、税務署に“伝わる日本語”で具体的に書くことです。横文字より、仕事内容が想像できる表現が無難です。

屋号アイデア出しシート(5分で形にする)

以下を埋めると、屋号の候補が自然に出ます。

| 項目 | 記入例 | あなたの回答 |

|---|---|---|

| やること(提供価値) | 文章で売上を伸ばす | |

| 対象(誰向け?) | 中小企業/個人事業 | |

| 強み(1〜2語) | 分かりやすい/スピード | |

| 好きな雰囲気 | 誠実/シンプル | |

| 使いたい要素 | 地名/イニシャル/テーマ |

屋号の型(このまま組み合わせればOK)

- (強み)+(業種):例)Clear Editing

- (テーマ)+(スタジオ/ラボ/ワークス):例)North Works

- (名前/イニシャル)+(デザイン/クリエイト/オフィス):例)K Office

- (地名)+(サービス):例)Shibuya Creative

※商標や同名事業が気になる場合は、公開前に検索して被りを避けるのが安心です。

よくある失敗5選と回避策

失敗1:開業届を出せば自動で節税できると思う

回避策:税金は基本的に所得(売上−経費)で決まります。開業届は“土台”。青色など制度は要件がある、と覚えましょう。

失敗2:青色申告の期限を知らず、その年は青色にできなかった

回避策:青色を狙うなら、最初に期限を確認して逆算。開業届よりも、ここが実務の分かれ道です。

失敗3:会社バレが怖くて提出を先延ばしし、結局管理がぐちゃぐちゃに

回避策:開業届を出した事実が税務署から会社に通知されることはありません。会社バレを恐れて“記録をしない”のが一番危険です。提出の有無に関係なく、売上・経費・証拠の管理を先に整えましょう。

失敗4:退職予定があるのに開業届を出し、失業手当で困る

回避策:退職・転職の可能性があるなら、開業届のタイミングを含めてハローワーク等で確認。副業の継続状況で判断が変わることがあります。

失敗5:扶養に入っているのに、健康保険の認定ルールを確認していない

回避策:扶養の判定は加入している健康保険のルールが主役です。開業前に「自営業の収入の見方」「必要書類」「認定基準」を確認しておくと安心です。

すぐできるチェックリスト(開業届を出す前に)

- 副業は継続して育てる予定か(単発のお試しか)整理した

- 青色申告を狙うか決めた(狙うなら期限を確認した)

- 会社の就業規則(副業届出・禁止事項)を確認した

- 近い将来の退職予定があるなら、失業手当への影響を確認する方針を決めた

- 扶養に入っている場合、健康保険組合等の認定ルールを確認する方針を決めた

- 副業のお金を分けるルール(口座/カード/管理方法)を決めた

- 屋号が必要か整理し、必要ならアイデアシートを埋めた

- 提出方法(窓口/郵送/e-Tax)と控えの保管方法を決めた

まとめ:開業届は「青色・運用・生活リスク」で判断する

副業の開業届は、出すこと自体がゴールではありません。判断の軸は次の3つです。

- 青色申告を狙うか(期限から逆算が最優先)

- 副業を継続して事業として育てるか(単発なら様子見も合理的)

- 屋号や事業者の証明が必要か(取引先都合で必要になることがある)

加えて、退職予定がある人は失業手当、扶養に入っている人は健康保険の認定も含めて判断するのが、安全で後悔しにくい考え方です。

次にやること(3ステップ)

- ステップ1:就業規則を確認し、副業の継続見込みと「青色を狙うか」を決める

- ステップ2:退職予定や扶養状況があるなら、ハローワーク/健康保険組合のルール確認も含めて提出タイミングを決める

- ステップ3:判断チャートで「提出する」と決めたら、提出方法(窓口・郵送・e-Tax)を選び、控え保管と記録ルール(売上・経費)を整える